Article rédigé par avec notre partenaire, Nefture — société leader en sécurité blockchain

Sommaire

- Les premières accusations pénales pour manipulation de marché et wash trading dans le secteur des cryptomonnaies viennent d’être portées par les autorités américaines !

- Wash Trading : Une Tradition Ancrée chez les CEX

- Le Wash Trading dans la DeFi : Un Phénomène Endémique

- L’écosystème Crypto : Un Paradis pour le Wash Trading

- Qui Pratique le Wash Trading sur les Pools de Liquidité

- Modus Operandi du Wash Trading dans la DeFi

- Le Modus Operandi Multi-Parties du Wash Trading

- Conclusion

Les premières accusations pénales pour manipulation de marché et wash trading dans le secteur des cryptomonnaies viennent d’être portées par les autorités américaines !

Le 9 octobre 2024, le ministère américain de la Justice (DoJ) et la Securities and Exchange Commission (SEC) ont annoncé des mises en accusations contre dix-huit individus et entités dans le cadre d’une opération internationale ciblant une fraude et une manipulation de marché de grande ampleur dans l’industrie des cryptomonnaies.

L’affaire implique quatre entreprises de cryptomonnaies et quatre « market makers » accusés de wash trading via plusieurs bots de trading. Ces bots ont orchestré des millions de dollars de wash trades sur environ 60 actifs cryptographiques différents. Jusqu’à présent, plus de 25 millions de dollars en cryptomonnaies ont été saisis, et d’autres fonds pourraient suivre, l’une des plus grandes entreprises impliquées, Saitama, ayant déjà atteint une capitalisation boursière de plus de 7,5 milliards de dollars.

Il s’agit d’une étape cruciale pour protéger les investisseurs particuliers en cryptomonnaies contre la manipulation par wash trading. Jusqu’à présent, le wash trading a dominé l’écosystème crypto en tant que force frauduleuse — une véritable pandémie.

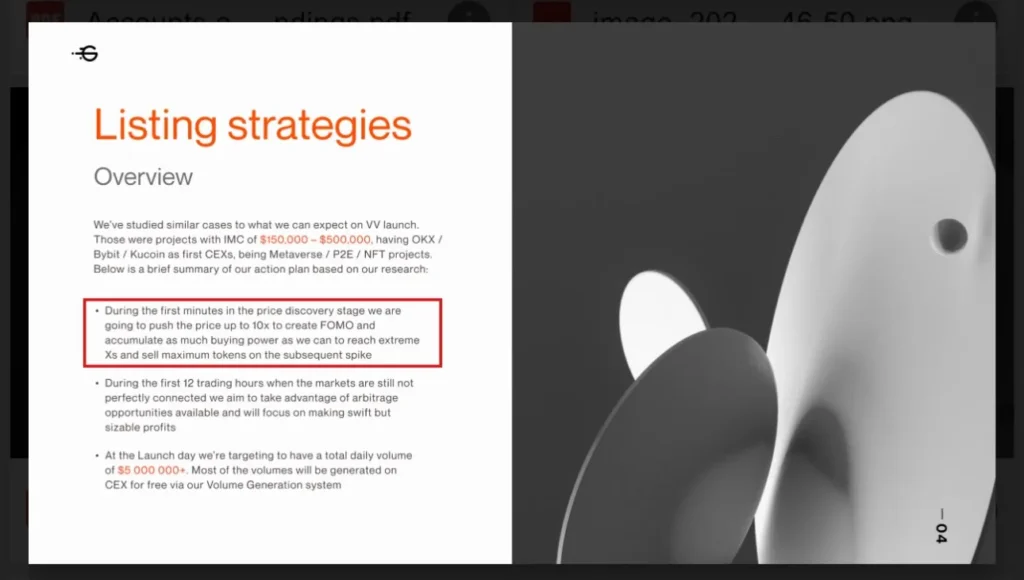

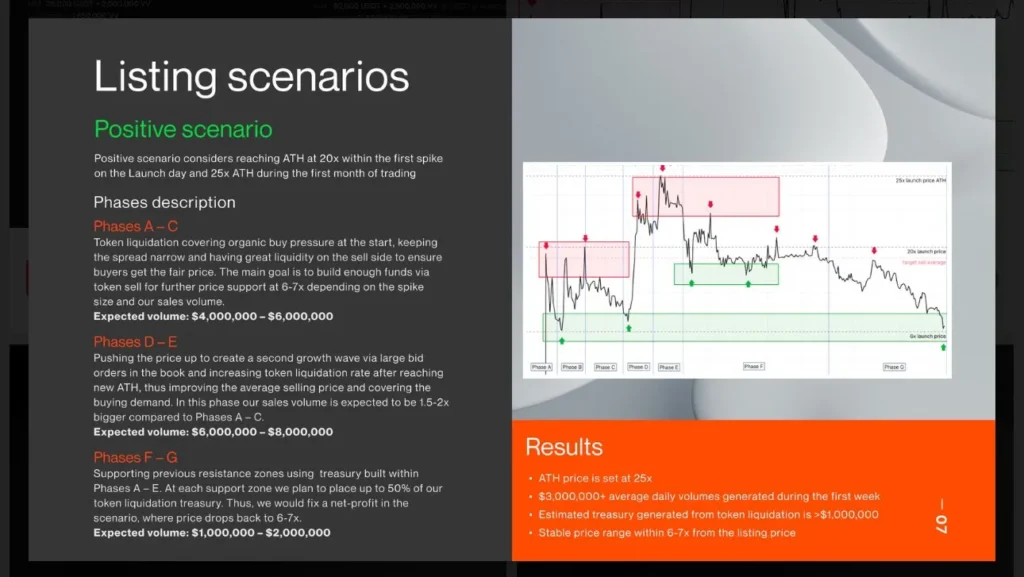

Le wash trading constitue le statu quo pour une grande partie des acteurs de la crypto, avec des « market makers » détaillant même leurs stratégies de wash trading dans des présentations PowerPoint bien léchées.

Source : ZachXBT

Wash Trading : Une Tradition Ancrée chez les CEX

Les scandales de wash trading ont éclaboussé presque tous les acteurs majeurs de l’écosystème crypto. Cependant, ils sont traditionnellement associés à des entités centralisées comme les exchanges centralisés (CEX) plutôt qu’à la sphère décentralisée.

Le Centre for Economic Policy Research (CEPR) a révélé dans son analyse d’avril 2023 que plus de 70 % du volume déclaré sur les exchanges crypto non réglementés est constitué de wash trading, certaines plateformes nouvellement créées simulant même plus de 90 % du volume déclaré. Ce fut également le cas pour ZB Exchange, un exchange centralisé faisant l’objet d’une arnaque de plusieurs millions de dollars mise au jour par Nefture l’année dernière.

Parfois, ces acteurs semblent même s’entraider dans leurs opérations de wash trading. En juin 2023, la SEC a accusé Binance de faire du wash trading via FTX, un autre CEX. De novembre 2019 à novembre 2022, Binance a envoyé 4,6 milliards de dollars en BNB à FTX, dont 87 % ont rapidement été transférés vers Binance.US. Une enquête de Forbes a mis en évidence des schémas transactionnels suggérant une dissimulation, alléguant qu’FTX aurait pu jouer un rôle clé en tant qu’intermédiaire dans les activités de wash trading de Binance.

Dans notre rapport approfondi sur l’après-Mt. Gox, autrefois le plus grand exchange de crypto au monde, dix ans après son effondrement multi-milliardaire, nous avons révélé que Karpelès, l’ancien PDG de Mt. Gox, avait admis en 2017 devant un tribunal japonais l’utilisation du bot « Willy » pour gonfler artificiellement les volumes de trading à travers des opérations frauduleuses, dans une tentative de combler le gouffre financier de la plateforme.

Le wash trading dans les CEX est aussi ancien que les CEX eux-mêmes.

Cependant, les premières accusations pénales pour manipulation de marché et wash trading dans l’écosystème crypto ne ciblent pas les CEX, mais des acteurs de l’écosystème DeFi. Bien entendu, la « décentralisation » de leurs activités malveillantes reste discutable.

Sans surprise, un rapport de Solidus Labs de 2023 a révélé que plus de 2 milliards de dollars avaient été wash tradés via des fournisseurs de liquidité de DEX depuis 2020.

En réalité, le wash trading est un phénomène omniprésent dans la DeFi.

Le Wash Trading dans la DeFi : Un Phénomène Endémique

Plus de 20 000 tokens ont vu leurs prix et volumes manipulés entre 2020 et 2023, selon Solidus Labs.

Sur un échantillon de 30 000 pools de liquidité de DEX, non seulement les fournisseurs de liquidité (LP) ont exécuté des wash trades dans 67 % de ces pools, mais le wash trading représente au moins 13 % du volume total de trading de ces derniers.

Ces chiffres impressionnants sont estimés comme étant une « fourchette basse ».

Alors, qui fait quoi, comment et où ?

L’écosystème Crypto : Un Paradis pour le Wash Trading

Le wash trading est une pratique de trading trompeuse dans laquelle un investisseur achète et vend simultanément les mêmes instruments financiers pour donner l’apparence d’une activité de trading et augmenter artificiellement le volume des transactions.

Cette pratique est considérée comme illégale et non éthique dans la plupart des marchés financiers, car elle peut induire en erreur d’autres investisseurs, manipuler les prix de marché et créer une fausse impression de liquidité.

Pour Solidus Labs, le monde des cryptomonnaies réunit les conditions idéales pour devenir un véritable paradis du wash trading :

« […] la liquidité est fragmentée entre divers marchés centralisés et décentralisés, créant des marchés plus petits et donc plus faciles à manipuler. »

Les exchanges crypto peuvent simuler des volumes de transactions pour attirer de la liquidité, des investissements et des clients, notamment dans leurs premières phases de création, comme nous l’avons vu précédemment.

Les vendeurs de NFT pratiquent le wash trading pour donner l’impression que leurs actifs sont plus demandés qu’ils ne le sont réellement. En 2023, le wash trading représentait la moitié des ventes de NFT sur Ethereum et inondait la marketplace Blur, créant un paysage de NFT totalement artificiel.

Les market makers s’engagent également dans le wash trading, comme l’a révélé le cas d’octobre. Les “market makers” impliqués incluent ZM Quant, CLS Global, MyTrade et GotBit, mentionné plus tôt.

Solidus souligne qu’ils agissent ainsi pour respecter les exigences de ratio ordres-trades spécifiées dans les contrats avec des exchanges centralisés et les émetteurs de tokens.

Ils peuvent aussi recourir à cette pratique trompeuse pour maintenir le prix de marché d’un token au-dessus du prix d’exercice d’une option d’achat négociée avec l’émetteur du token. Le wash trading peut donner une fausse impression d’activité et de liquidité sur le marché, influençant à la fois les obligations contractuelles et la tarification des options.

Pour les CEX, les market makers et les vendeurs de NFT, les pools de liquidité DeFi ne représentent ni une stratégie de wash trading viable ni une option rentable.

Les CEX et market makers auraient tort de ne pas utiliser des entités centralisées où ils peuvent « wash trader sans frais ou à moindre coût », affirme Solidus Labs.

Cependant, un certain type d’acteurs trouverait dans les LPs tout ce dont ils ont besoin pour leurs pratiques de wash trading.

Qui Pratique le Wash Trading sur les Pools de Liquidité

Un type d’entité a fait des pools de liquidité son lieu privilégié pour le wash trading : les déployeurs de tokens !

Selon Solidus Labs, ces déployeurs utilisent le wash trading pour « tromper les traders afin qu’ils investissent dans des arnaques de type rug pull, se qualifier pour des listings sur des exchanges centralisés et/ou induire en erreur les investisseurs quant à la santé de leur projet ».

Si les déployeurs de tokens, qu’ils soient « légitimes » ou frauduleux, utilisent les pools de liquidité malgré des frais de transaction plus élevés et des trades exécutés on-chain (plutôt qu’off-chain, à frais réduits, sur les CEX), c’est parce qu’ils n’ont en réalité pas vraiment le choix.

Les principaux CEX, soucieux de préserver leur réputation et de protéger leurs utilisateurs, évitent généralement les tokens suspects. Pour être listé sur leur plateforme, un token doit donc franchir de nombreux obstacles.

Un exchange s’est particulièrement distingué par sa politique de listing rigoureuse, visant (presque) exclusivement des tokens légitimes : Binance.

Être listé sur Binance peut faire grimper la valeur d’une cryptomonnaie de 20 à 200 %.

Ce phénomène a même été surnommé « l’Effet Binance ».

Une étude de janvier 2023 menée par Ren & Heinrich a révélé qu’en moyenne, les nouveaux tokens listés sur Binance connaissaient une hausse de prix de 41 %.

Des cas encore plus spectaculaires ont été observés, comme en décembre 2023, lorsque le meme coin Satoshi a vu son prix grimper de 140 % en seulement quelques heures après l’annonce de son listing sur Binance.

Obtenir un listing sur un CEX est l’objectif ultime de la plupart des déployeurs de tokens. Mais, pour y parvenir, ils doivent d’abord « faire leurs preuves » sur les pools de liquidité de DEX, qui sont souvent leur premier, voire leur seul, canal de listing.

Pour capter l’attention des investisseurs particuliers, des baleines et des acteurs majeurs du web3, un token doit être visible, et le seul moyen d’attirer cette visibilité est de générer du volume.

Si le token n’est pas soutenu par une entité web3 bien établie, si le déployeur ne dispose pas de contacts utiles et bien connectés dans le monde crypto ou s’il n’a pas les moyens de lancer une vaste stratégie marketing, la probabilité de susciter l’attrait nécessaire est pratiquement inexistante.

Le recours au wash trading devient alors incontournable, notamment pour les tokens frauduleux.

Maintenant, voyons comment ces acteurs pratiquent concrètement le wash trading.

Modus Operandi du Wash Trading dans la DeFi

Solidus Labs a identifié deux modes opératoires distincts dans leur rapport :

Le Modus Operandi A-A du Wash Trading

960 millions de dollars de wash trades en mode opératoire A-A ont été enregistrés depuis septembre 2020, selon Solidus.

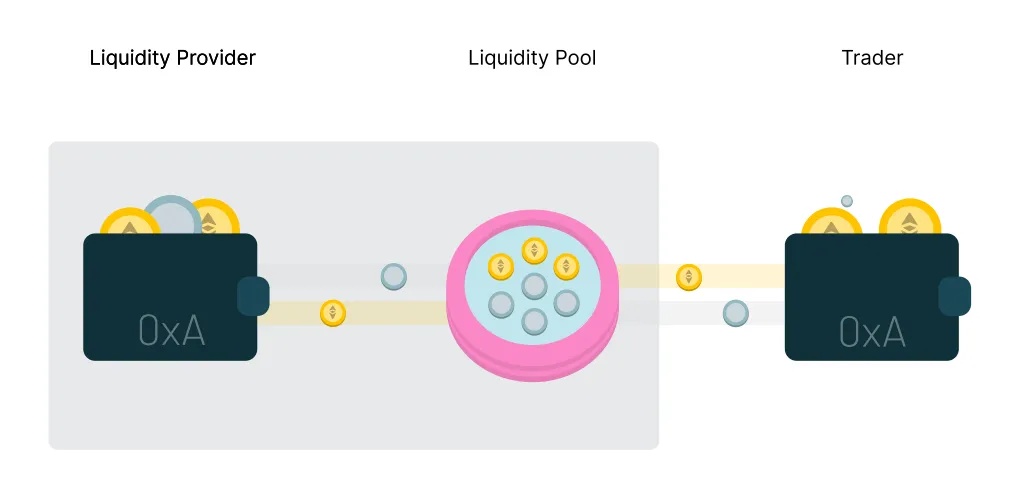

Ce modus operandi consiste pour un wash trader, utilisant l’adresse ‘0x1’, à endosser un double rôle : à la fois fournisseur de liquidité et faussement « acheteur » lors des échanges de tokens.

Concrètement, les fonds circulent en boucle à travers une seule adresse crypto lors d’un swap de token.

Ce « spectacle en solo » permet de manipuler les prix et les volumes de tokens peu établis sans aucun changement de propriété, orchestrant ainsi une symphonie de signaux de marché artificiels.

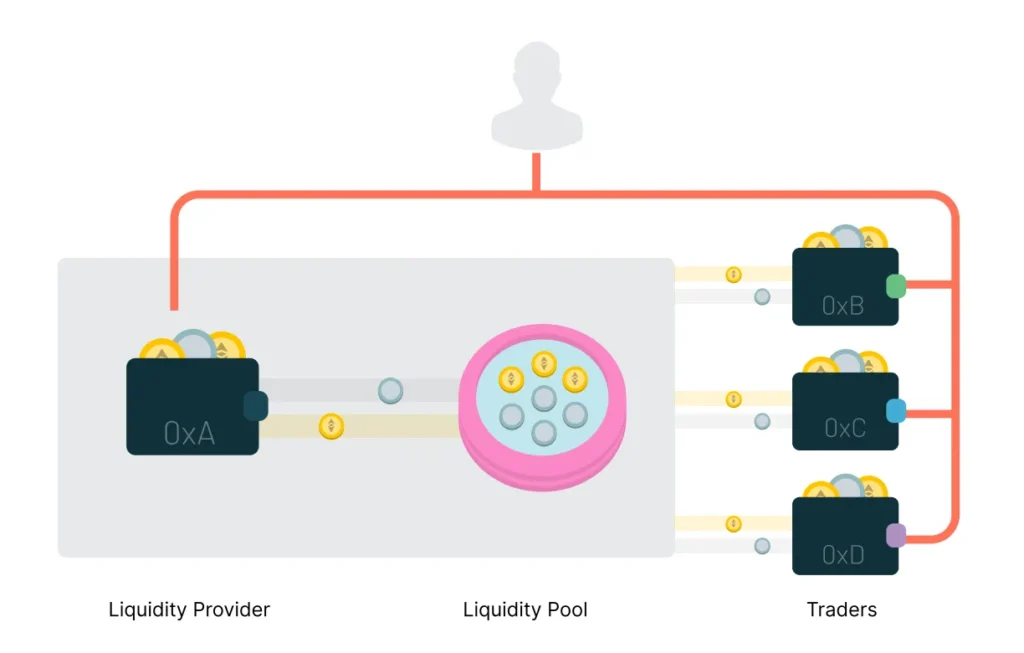

Le Modus Operandi Multi-Parties du Wash Trading

Environ 1,1 milliard de dollars de wash trades en mode opératoire multi-parties ont été enregistrés depuis septembre 2020, selon Solidus.

Comme illustré dans le schéma, contrairement au trade A-A, le wash trading multi-parties implique plusieurs portefeuilles contrôlés par le même wash trader.

Dans cette configuration, le fournisseur de liquidité brille sous le projecteur de l’adresse 0x1, tandis que les adresses 0x2, 0x3 et 0x4 se déguisent en « swappers » distincts, échangeant des tokens et orchestrant une grande illusion de transactions animées.

Cela permet à l’escroc d’échapper à la détection et de créer une fausse image d’un engouement croissant pour le token, suggérant une foule d’investisseurs avides.

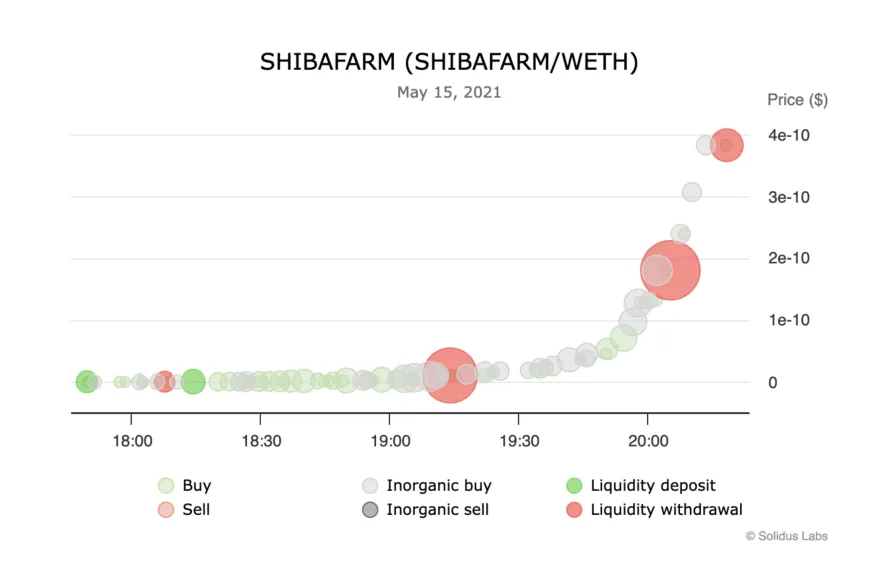

Pour illustrer cette stratégie, Solidus a exploré en profondeur le cas du token Shibafarm, dont le déployeur a empoché près de 2 millions de dollars de profits en seulement deux heures en mai 2021.

En utilisant la stratégie de wash trading multi-parties, le déployeur de Shibafarm a ingénieusement orchestré un réseau de “25 traders distincts”.

Ces traders ont exécuté plus de 30 swaps de tokens, contribuant à une augmentation de 40 % du volume de trading et provoquant une flambée du prix du Shibafarm. Parallèlement, le déployeur a astucieusement bloqué d’éventuels vendeurs de tokens en déployant un smart contract de type « Honey Pot », verrouillant ainsi tous les fonds mal acquis.

Conclusion

Entre le trading d’initiés endémique, les failles de sécurité blockchain sans fin, les projets frauduleux, les pratiques de ponzinomics et le wash trading, parmi tant d’autres maux qui affectent l’espace DeFi, de nombreux défis sont à relever.

Pourtant, il suffirait que les acteurs de la DeFi mettent en place des outils de détection du wash trading en mode A-A et multi-parties, capables de les signaler, voire de les empêcher.

Alors, qu’attend la DeFi ?

Peut-être le même déclencheur qui a poussé les exchanges centralisés à prévenir et détecter le wash trading : des régulateurs frappant à leur porte !

Avec la SEC et le DOJ qui commencent à se manifester et à annoncer leur « engagement à éradiquer ces comportements inappropriés », la révolution anti-wash trading dont cet espace avait besoin pourrait être en marche.

Cet article vous est présenté par Nefture. Nefture fournit une protection 24/7 contre les piratages, fraudes et arnaques dans le domaine des cryptomonnaies, garantissant la sécurité de vos investissements à tout moment. https://www.nefture.com/